- Center for Eurasian and Central Asian Studies(CECAS)

- 02-880-2097

- centralasia@snu.ac.kr

2020년 러시아 가스산업의 변화: 수출 감소 후 생존 위한 탈탄소 추진

러시아와 사이버안보

2020년 11월 5일

Central Asia on Time

2020년 12월 15일서울대 아시아연구소 웹진, 『다양성+아시아』 11호

2020년 코로나19 확산에 따른 세계적인 이동 제한령(Lockdown)으로 어떤 나라와 산업이 타격을 받았을까? 우리가 알고 있는 가스대국 러시아의 가스산업도 이 중에 하나다. 일반적으로 에너지 산업과 경기변동은 밀접한 관련이 있지만, 코로나 19라는 전례없는 바이러스가 확산된 2020년의 러시아 가스산업의 변화는 주목할만하다. 이 글은 러시아 가스를 둘러싼 유럽, 중국, 미국 등의 에너지 정책과 시장 환경 변화를 분석하고, 2020년 러시아 가스산업이 처한 현실을 조명하고자 한다. 더불어 러시아 가스산업이 유럽 등 가스 수요국의 탈탄소압력을 이겨내기 위해 어떤 노력을 하고 있는지도 살펴본다.

노진선(JS Roh Consulting)

2020년 코로나19 확산과 가스대국 러시아의 영향

잘 알려져 있다시피 러시아는 미국 다음으로 세계에서 가장 많은 양의 가스를 보유하고 있는 가스 대국이다. 러시아에서 가스는 과거에는 서시베리아에서 주로 생산되었으나, 최근 북극해와 인접한 야말반도, 동시베리아, 극동 사할린 등지에서도 생산되고 있다. 유럽은 러시아 가스의 주요 수출시장인데, 주로 가스관을 통해 PNG(Pipeline Natural Gas) 형태로 서시베리아의 가스가 유럽으로 보내지고 있다. 또한, 극동 사할린과 북극의 야말반도 등지에서 생산되는 가스는 LNG(Liquified Natural Gas: 액화천연가스)의 형태로 세계 곳곳으로 수출되고 있다. 러시아에서 생산되는 가스의 1/3 이상이 수출되고 있으며, 러시아 가스의 생산원가는 저렴한 노동력 등에 힘입어, 중동의 석유 수준으로 매우 낮은 편이다. BP에 따르면, 2019년 러시아는 전 세계 지역 간 가스 교역량의 26%를 차지하는 가스를 수출한 것으로 알려져 있다. 따라서 러시아에서 가스산업은 석유 등 다른 연료에너지산업(Fuel Energy Complex)와 함께 러시아 국가 예산 수입의 약 40%를 차지하는 핵심산업이다. 러시아 정부는 가스산업을 통제하고자 하며, 국영가스기업인 가즈프롬(Gazprom)이 가스 생산 및 PNG 수출 사업을 주도하고 있으며, LNG 분야에서는 푸틴 대통령 친구인 겐나디 팀첸코(Genady Timchenko)가 공동 투자자로 있는 노바텍(Novatek)이 활약하고 있다.

자료: https://commons.wikimedia.org/wiki/File:RUS_gasmap.gif

그리고 2020년 상반기 코로나19 확산으로 세계 각국에서 이동제한령(이하, 락다운)이 내려졌다. 사람들이 출근 대신 재택근무를 하자, 도로 위의 자동차 수가 줄어들고, 국가 간 국경봉쇄로 비행기 운항이 중단되었다. 코로나19 락다운으로 피해를 본 산업은 대표적으로 관광, 항공산업을 들 수 있으며, 여기에 러시아의 가스산업도 포함된다. 세계적인 이동제한은 자동차, 항공기 석유 수요를 감소시키는 동시에, 러시아의 주요 수출시장인 유럽 등 락다운이 내려진 곳의 가스 수요 감소에 영향을 미쳤기 때문이다.

IEA에 따르면, 중국은 코로나19가 한창이던 올해 2월 가스 소비는 전년 동월 대비 9% 감소하였고, 3월에는 투르크메니스탄, 카자흐스탄 등 중앙아시아 PNG의 수입 불가항력 선언(Force Majeure)을 한 적이 있다. 2020년 상반기 유럽의 가스 수요는 락다운 시기인 4~5월을 중심으로 2019년 동기 대비 6% 감소하였다. 게다가 코로나 19로 인한 경기 침체 우려와 함께, 연초부터 하락세를 보이던 지역별 가스 가격과 국제 유가는 모두 대폭 하락하였고, 이는 러시아 가스산업에 악영향을 미쳤다. 2020년 상반기 러시아의 주요 시장인 유럽 시장 벤치마크 가스 가격인 TTF(Title Transfer Facility)는 2019년 대비 절반 이하로 하락하였고, 아시아 현물시장의 LNG 가격도 지난 6월에는 $2/MMBtu대의 역대 최저 수준을 기록하였다.[1]

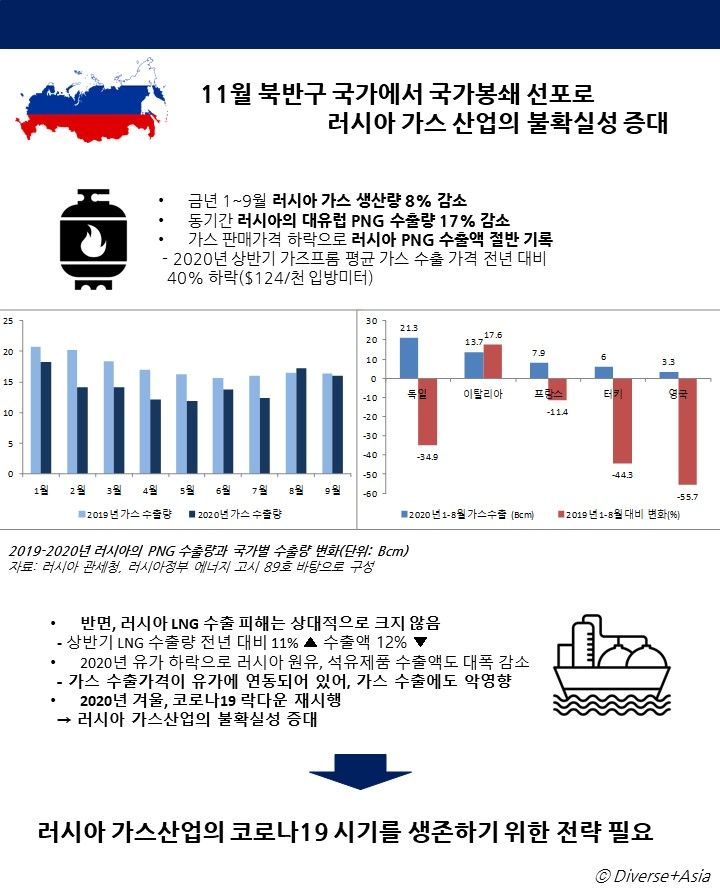

상기와 같은 우려 속에서 2020년 1~9월 러시아의 가스 생산은 지난해 대비 약 8% 감소하였고, 대유럽 가스관을 통해서 수송되는 러시아 PNG 수출량은 지난해 동기대비 17% 감소한 것으로 발표됐다. 특히, 2020년 상반기 러시아 가즈프롬의 평균 가스 수출가격은 2019년 상반기 대비 40% 감소한 $124/1,000㎥로 감소하였고, 1~9월 러시아의 PNG 가스 수출액은 전년 동기와 비교하여 절반으로 줄어든 것으로 알려졌다. 러시아의 가스 판매수익 감소는 가스 수출량이 감소하기도 했지만, 그 무엇보다 가스 판매가격에 연동되는 국제 유가와 소비 시장의 지역 가스 가격(TTF 등)이 하락했기 때문이다. 터키도 러시아 가스의 대표적인 수출지역인데, 올해 상반기 코로나19로 유가와 연동되는 러시아 PNG 장기계약 가격보다 LNG의 가격이 낮아지자, 러시아 PNG 대신 LNG의 수입을 늘린 것으로 알려졌다. 반면, 러시아의 LNG 수출은 PNG와 비교하면 상대적으로 그 피해가 크지 않았는데, 상반기 LNG 수출량은 전년 동기 대비 11% 증가했고, 수출액은 12% 감소한 것으로 나타났다. 이밖에도 올해 러시아 원유, 석유제품, 경차 등의 수출액이 대폭 감소함에 따라, 2020년 1~9월 러시아의 전체 수출액은 2019년 동기 대비 33% 감소한 것으로 나타났다.

올해 8월부터 다시금 유럽과 아시아의 가스 가격이 오르고 겨울철에 가스 수요가 늘어날 것이라는 기대감 속에서 러시아의 가스 생산과 수출은 서서히 회복하는 추세를 보였다. 하지만, 11월 유럽, 미국 등 대부분의 북반구 국가에서 코로나19 재확산에 따른 락다운이 선포된 상황에서 동절기 세계 가스 수요가 지난해와 비슷한 수준으로 증가하리라 전망하기에는 불확실성이 너무나 크다. 상기와 같은 상황에서 러시아 가스산업의 코로나19 시기를 생존하기 위한 전략이 더욱더 필요하다.

2020년, 러시아 가스산업이 받는 압력

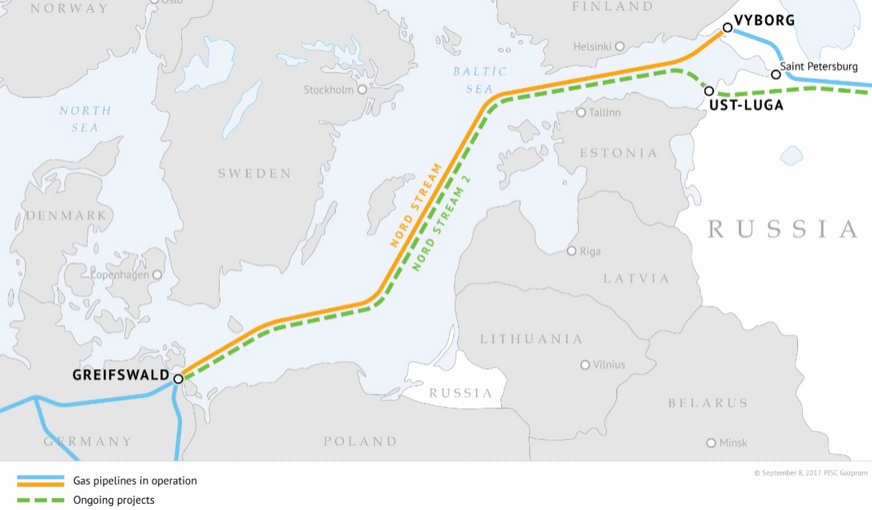

러시아 가스산업의 난항은 코로나19 바이러스가 확산이 된 2020년에 시작된 것이 아니다. 2010년대부터 러시아의 주요 수출시장인 유럽은 제3의 에너지 패키지(Third Energy Package) 제도를 통해 에너지의 공급 및 생산과 배급 주체를 분리하고, 유럽 내 가스관의 제3자의 접근을 허용하며, 러시아 가스기업 등 일부 기업의 시장 독점을 방지하고자 했다. 이와 같은 법안은 러시아가 소유하거나, 공동소유 및 운영하는 대유럽 가스관 이용을 어렵게 만들 수 있으므로, 러시아 가즈프롬은 유럽사법재판소에서 이 패키지를 면제받고자 소송을 제기했다. 하지만 2019년 말 유럽사법재판소는 러시아 가즈프롬의 우크라이나를 우회해 독일로 직접 연결되는 Nord Stream 가스관과 OPAL 가스관(독일 북부와 남부를 연결) 이용을 제한하는 것으로 판결하였다. 이러한 결정에 따라, 러시아는 OPAL 가스관 등 유럽 영토 내 공동소유한 가스관을 최대 수송 용량까지 이용할 수 없게 되었다.

셰일 혁명 이후 가스 생산이 증가하는 가운데, 미국 정부는 자국의 가스를 대유럽으로 수출하고자, 기존 플레이어인 러시아를 압박하고 있다. 이미 미국 정부는 2014년 러시아의 우크라이나 크림반도 점거 이후 대러시아 제재의 하나로 러시아 에너지기업과 금융기관에 제재를 가한 바 있다. 그리고 2020년 11월 미국 상원과 하원은 러시아와 독일을 잇는 Nord Stream-2를 건설하는 러시아 선박사들과 협력하는 보험사와 인증회사 등을 겨냥한 추가 제재를 가하는 합의에 이르렀다. 이번 미국 제재의 근거는 러시아 Nord Stream-2 건설은 유럽의 대러시아 가스 의존도를 증대시킬 수 있다는 것인데, 이번 제재는 러시아의 덴마크 해상에서 일하는 러시아 선박의 보험과 기술 인증 취득을 어렵게 만들 전망이다(Bloomberg 2020).

트럼프 미 정부가 러시아 가스를 압박하는 배경에는 미국 내 생산된 LNG 판매처를 확보하고자 하는 의향이 있다. 2020년 3월 코로나19가 확산하며 유럽과 아시아의 가스 가격이 하락한 후, 미국과 같이 수요국과의 수송 거리가 먼 국가의 LNG 수출량이 대폭 감소한 것이다. 즉, 이는 미국에서 생산된 LNG의 수송비를 더해서 나오는 수출비용이 수요국의 가스 가격보다 높기 때문인데, 가스 시장이 약세였던 올해 6월과 7월에는 미국 출발 LNG 카고(Cargo)가 약 50개씩 취소되었다(EIA, 2020).

이와 같은 미국의 압박에도 불구하고, 러시아는 그간 우크라이나, 폴란드 등 대유럽 가스관 통과 국가와 분쟁을 피할 수 있는 Nord Stream-2 건설에 박차를 가하고 있다. 가즈프롬은 Nord Stream-2 건설을 위한 약 110억 달러를 투자하였고, 이제 건설 완공을 위해서는 덴마크 인근의 해상작업만을 남겨놓은 상태이다.

자료: 러시아 가즈프롬 웹사이트 https://www.gazprom.com/projects/nord-stream2/

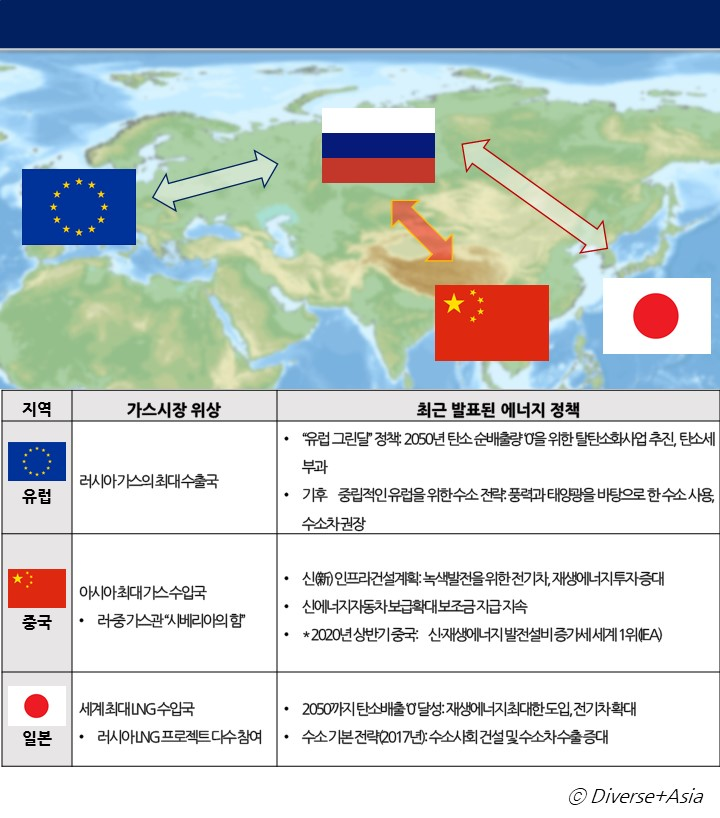

2020년 코로나19 시기에도 유럽과 아시아 등 주요 가스 수요국의 에너지 전환 움직임이 탄력을 받고 있다. 유럽은 올해 초 그린딜(Green Deal) 정책을 발표하며, 기후변화에 대응하기 위해 탄소배출을 감축하고, 에너지의 탈 탄소화(De-carbonization)를 추진하고 있다. 금년도 코로나19가 한창 확산하던 시기에 유럽의 신·재생에너지 기반의 발전량은 지난해보다 증가한 것으로 나타났다. 게다가 유럽은 2023년부터 비유럽 국가에서 수입되는 제품에 탄소세를 부과할 예정인데, 이는 유럽보다 환경규제가 느슨한 러시아와 같은 국가에 큰 부담이 될 것으로 평가되고 있다. 특히 가스의 생산, 대유럽 수송 과정에서 다량의 탄소가 발생하기 때문에 러시아에서는 유럽의 탄소세가 향후 가스 수출에 큰 부담으로 작용할 것이라는 우려가 매우 크다. 또한, 녹색정책의 하나로 유럽연합은 수소 등 신재생 에너지 개발과 도입을 적극적으로 장려하고 있으며, 회원국인 독일, 프랑스, 네덜란드 등은 더욱 환경친화적인 수소 생산을 위한 보조금을 지원할 예정이다.

2020년 중국, 일본, 한국 등 아시아에서도 탄소 중립을 위한 신재생 에너지 확대정책이 연달아 발표되었다. 중국의 경우 코로나19 확산이 심각했던 1분기를 기점으로 경기회복이 빠르게 진행되고 있는 가운데, 최근 11월 공산당 중앙위원회 전체회의에서 친환경 정책의 하나로 전기차 충전시설에 투자하고, 풍력, 태양력 등 신재생 에너지 확대정책을 추진한다는 것이 알려졌다. 러시아가 올해부터 개통된 시베리아의 힘(Power of Siberia) 가스관을 통해 대중국 가스 공급을 증대하고자 하는 시점에, 중국의 녹색발전 정책은 러시아 가스산업의 우려를 안겨 줄 수 있다. 일본은 사할린 LNG, Arctic-2 LNG 등 다수의 러시아 LNG 사업에 적극적으로 참여하고 있는데, 최근 취임한 일 스가총리는 유럽처럼 2050년까지 탄소배출을 모두 감축하겠다는 에너지 정책 목표를 발표했다.

2020년, 러시아 가스사업의 생존 전략: 수출 다변화, LNG 수출 확대, 가스 녹색화

현재 러시아 가스산업의 가스 전략은 크게 세 가지로 요약될 수 있다. 첫째는 유럽만이 아닌 아시아로의 수출시장 다변화이고, 둘째는 가스 수송방법의 변화인 가스관에서 LNG 형태의 수출 증대이며, 셋째는 가스의 녹색화이다.

먼저, 러시아의 아시아 시장 공략은 수년 전부터 시작되었다. 러시아는 수요 증가의 한계가 있는 유럽 시장에 대한 대안으로, 2014년부터 동시베리아의 가스전과 중국 동북부 지역을 연결하는 시베리아의 힘 가스관 건설을 시작하였다. 총 가스수송 용량이 38 Bcm에 달하는 이 가스관은 건설 시 경제성 부족 우려에도 불구하고, 2019년 말에 완공된 후 중국으로 조금씩 가스를 공급하고 있다. 인구밀도가 낮은 중국 동북부 지역의 가스 수요의 한계, 실제 소비지역인 중국 동부해안으로 연결하는 내륙 가스관 부재 등으로 이 가스관을 통해 공급되는 가스 공급량은 많을 수 없었다. 하지만, 올해 중국은 예상보다 빠르게 경기가 회복되며, 투르크메니스탄, 우즈베키스탄 등 중앙아시아 PNG 공급 물량을 줄이고, 러시아 PNG 물량을 늘렸다.

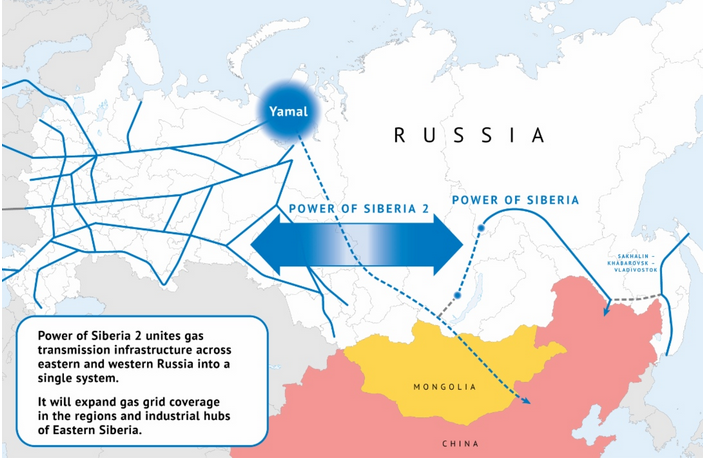

중국의 러시아 PNG 수입 증대는 중앙아시아가 중국과 체결한 장기계약 가스 가격이 러시아로부터 공급되는 PNG 가격보다 높은 것에 기인한다. 올해 1~8월 러시아에서 중국으로 공급된 물량은 2.4 Bcm을 기록하였다. 더불어, 가즈프롬은 야말반도, 서시베리아로부터 몽골을 통과해 주요 가스 소비지역인 중국 베이징 인근으로 직접 연결되는 제2의 중국향 가스관 Power of Siberia-2 건설을 계획하고 있다. 올해 러시아 푸틴 대통령은 가즈프롬과의 대화에서 여러 번 중국향 가스관 건설을 강조하였다. 금년 러시아 정부는 6월에 발표한 에너지전략-2035에서 아시아 태평양지역 가스 수출역량을 2030년까지 현재 시베리아의 힘 가스관 용량의 최대인 38 Bcm까지 증대하고, 2035년에는 80 Bcm까지 증대하겠다고 다고 명시하였다.

자료: 가즈프롬 https://www.gazprom.com/press/news/2020/march/article502475/

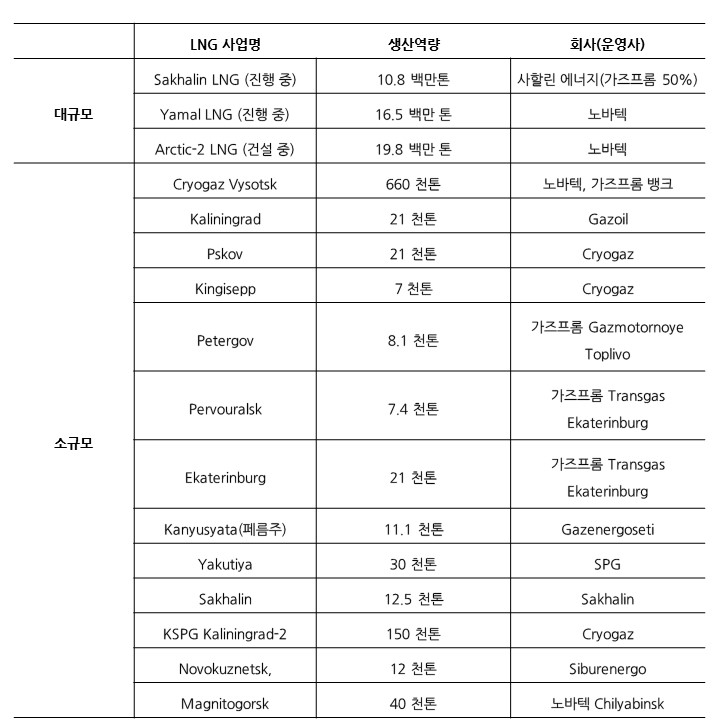

다음으로 러시아는 야말반도의 Yamal LNG 생산을 시작으로, 도착지가 규정된 PNG가 아닌 배로 자유롭게 세계 어디로든 수송할 수 있는 LNG 수출을 증대하고자 노력하고 있다. 러시아의 대표적인 LNG 플레이어인 노바텍은 LNG용 가스 생산 시 러시아 정부의 세제 혜택을 받고, 러시아가 유럽과 아시아의 중간에 있는 지리적 이점을 이용해, 상대적으로 저렴한 생산비용의 LNG를 세계 곳곳으로 수출하고 있다. 최근 몇 년간 노바텍의 Yamal LNG는 유가와 연동된 장기계약 물량 외에도, 지역 Spot 시장 가스 가격에 연동되어 판매되는 Spot 물량을 유럽으로 대량 공급하였다. 또한, 중국 Petrochina, 일본 Mistui는 러시아 Yamal LNG, Arctic-2 LNG와 각각 장기 공급계약을 맺었고, 올해 여름에는 Yamal LNG의 Spot 물량이 북극항로를 통해 일본 오기지마항으로 수송된 바 있다. 또한, 러시아 에너지부는 2025년까지 소규모 LNG 생산 규모를 연 100만 톤까지 증대할 계획하에 LNG 연료 공급 회사 및 소규모 LNG 생산 회사에 세제 혜택을 주고 있다. 따라서, 소규모 LNG 사업은 러시아 사할린부터 동시베리아를 거쳐 칼리닌그라드까지 러시아 지역 곳곳에서 활발히 개발되고 있다.

자료: 사할린 에너지, 노바텍 웹사이트, Vygon Consulting

마지막으로 러시아는 가스 수요국의 탈탄소화 움직임에 발맞추어, 더욱 환경친화적인 가스를 생산하고자 힘쓰고 있다. 가스의 녹색화는 가스 생산, 수송 과정에서 발생하는 온실가스의 양을 포집하거나, 감축하는 방법과 가스를 수소로 전환하는 등 가스의 형태를 변화하는 방법으로 나눌 수 있다. 아직 러시아는 미국, 유럽 등 선진국과는 달리 가스 생산 시 발생하는 이산화탄소 등을 포집하는 탄소포집장치(Carbon Capture Storage; 이하 – CCS)를 생산비용 증가 등의 이유로 현장에 직접 도입하지 않은 상황이다. 하지만, 앞서 명시된 것처럼 수요국인 유럽에서 러시아 가스에 탄소세를 부과한다고 할 경우, 가즈프롬과 노바텍은 추가 비용을 지불하면서도 시장을 지키기 위해 CCS 등과 같은 가스생산사업의 온실가스 감축을 위해 노력할 것이다.

2019년 기준 러시아는 가스 생산이 700 Bcm 이상을 기록한 것에 비해, 수소 생산은 매우 적은 1.95 Bcm을 기록하였다. 하지만, 현 기술 중에서 천연가스를 연료로 하여 수소를 생산하는 방법이 다른 수소 생산방법보다 상대적으로 저렴한 점에 착안해, 러시아 가스산업은 수소 생산 기술개발에 애쓰고 있다. 올해 7월 러시아 에너지부는 러시아 수소에너지 발전 수소 생산 로드맵 2020-2024를 발표하며, 가즈프롬, 노바텍과 러시아 원자력공사인 로사톰(Rosatom)을 주요 수소 생산 기업으로 선정하였다. 동 로드맵에 따르면, 가즈프롬은 2021년에 수소 연료를 기반으로 운영되는 가스관 시험을 해야 하며, 2024년까지 가스 설비와 차량에 수소를 원료로 적용하는 방안을 개발해야 한다. 현재 가즈프롬은 천연가스를 연료로 한 탄소배출이 없는 수소 생산 개발에 애쓰고 있으며, 독일 회사 등과 수소 저장장치 공동 연구개발에 애쓰고 있다. 또한, 로사톰은 러시아 철도공사와 함께 수소를 원료로 운영되는 철도를 개발하고 있으며, 일본 천연자원에너지청과 러시아 수소를 수출하는 방안을 공동연구하고 있다.

러시아 가스산업, 아시아 시장 확대와 녹색화로 코로나 위기 탈출 노력

코로나19 확산에 따른 세계 에너지 시황 악화는 가스 자원 수출에 의존하는 러시아를 문제를 다시 한번 부각했다. 하지만, 러시아의 가스 수출 변화를 통해 러시아 가스를 수입하는 국가인 유럽과 아시아의 코로나 확산 상황과 그 국가의 에너지 시장 상황을 역으로 추정할 수도 있다. 2020년 코로나19를 비교적 ‘통제’한 국가인 중국으로 러시아 가스의 수출이 증가하고, 코로나19 대응을 적시에 하지 못했던 유럽의 러시아 가스 수입이 감소하였기 때문이다. 코로나19 이후 러시아는 아시아 시장에 더 공격적으로 진출하고자 노력할 수 있다.

러시아 가스산업은 코로나19라는 특수 요인 외에도, 2020년에 코로나19 위기를 극복하고 지속성장하기 위해 세계 여러 국가가 추진하고 있는 녹색산업 흐름에 대응해야 한다. 가스와 같이 화석연료 기반의 원료가 아닌 수소 등 신·재생에너지 사용 증가는 코로나19가 종결되더라도, 러시아 가스산업에 위협이 될 것이다. 따라서, 2020년을 기점으로 러시아 가스산업은 시장의 녹색화 압력 속에서 생존하기 위해, 더욱 환경친화적인 가스를 생산해 나가야만 할 것으로 예상한다.

저자소개

노진선(jsroh.consulting@gmail.com)은

JS Roh Consulting의 에너지 시장 연구가이다. 러시아 굽킨석유가스대학교에서 경제학 박사학위를 취득했고, 이후 한국석유공사, SK E&S에서 세계 석유·가스 시장을 연구하였다. 현재는 러시아 경제, 유라시아경제연합, 한-러 에너지 협력 관련 연구를 진행하고 있다. “한-러 에너지 협력의 현황과 과제”(2017), “코로나19 전환기의 러시아 석유·가스산업의 현황과 전망”(2020) 등의 연구를 발표하였다.

[1] 유럽 가스 시장에는 국가별로 가스 허브(Hub)가 발달해 있다. TTF는 네덜란드 가스 허브가격인데, 이 TTF를 벤치마크로 삼아, 유럽에서 가장 많은 가스 거래가 되고 있다. 최근 TTF는 유럽 가스 거래의 대표적인 벤치마크 가격이자, 지역 간 가스 거래를 위한 지표로 성장하였다. 반면, 아시아는 유럽처럼 아시아를 대표할 수 있는 가스 허브가 발달하지 못했고, 대부분 국제 유가에 연동된 장기계약에 따라 LNG가 거래되고 있다. 아시아의 현 LNG 시황을 반영하는 현물(Spot) 가격은 최근 2~3년 간 일부 가스 거래 시 사용되고 있다.

참고문헌

- Аналитический центр при правительстве РФ. 2020. “Энергетический бюллетень 89: водородная энергетика.”

https://ac.gov.ru/uploads/2-Publications/energo/energo_oct_2020.pdf (검색일: 2020.11.14). - Федеральная таможенная служба. 2020. “Экспорт России важнейших товаров, Данные статистики.”

https://customs.gov.ru/folder/513 (검색일: 2020.11.15). - Argus. 2020 “PetroChina Expects Higher Natural Gas Imports in 2020.”

https://www.argusmedia.com/en/news/2152939-petrochina-expects-higher-natural-gas-imports-in-2020 (검색일: 2020.11.09). - BP. 2020. “BP Statistical Review of World Energy 2020”

https://www.bp.com/content/dam/bp/business-sites/en/global/corporate/pdfs/energy-economics/statistical-review/bp-stats-review-2020-full-report.pdf (검색일: 2020.11.02). - International Energy Agency. 2020. “Global Gas Security Review 2020.”

https://www.iea.org/reports/global-gas-security-review-2020 (검색일: 2020.11.08). - U.S. Energy Information Administration. 2020. “U.S. Liquefied Natural Gas Exports Remain at Low Levels This Summer.” 2020.08.11.

https://www.eia.gov/todayinenergy/detail.php?id=44697 (검색일: 2020.11.01). - Daniel Flatley, and Dina Khrennikova. 2020. “U.S. Targets Insurers In Latest Round of Nord Stream 2 Sanctions.” Bloomberg (2020.11.11).

https://www.bloomberg.com/news/articles/2020-11-11/nord-stream-2-sanctions-to-be-included-in-u-s-defense-bill(검색일: 2020.11.15).